株式交換の仕訳とは?完全子会社と株主で異なる会計処理や関連する税務を徹底解説

株式交換を検討する際、どのような仕訳をする必要があるのでしょうか。M&Aを検討している企業の状況はさまざまであり、譲渡企業、譲受企業、またそれぞれの株主はどのように対応すべきかなど、複雑に感じる部分もあります。しかし、オーナー経営者にとってM&Aにおける会計や税務、仕訳などの知識は、会社の将来を考えるうえで重要な情報となります。

株式交換は、譲受企業と譲渡企業の株主との取引であるため、基本的には譲受企業と譲渡企業の株主が仕訳処理をする必要があります。譲渡企業にとっては自社の株主が変更されるだけで、資産の変動は発生せず基本的には仕訳の必要はありません。しかし例外的に、譲渡企業でも仕訳の必要が発生するケースもあります。

ここでは、株式交換を行う際に必要な譲渡企業の株主の仕訳処理と、株式交換における譲渡企業の例外的な仕訳について紹介します。なお、本記事において会社は株式会社を指すものとし、株式を譲り受ける企業を「親会社」、譲渡する企業を「子会社」と表記します。

▷関連記事:M&Aとは?M&Aの目的、手法、メリットと流れ【図解付き】

株式交換の仕訳とは

株式交換とは、会社が発行済株式のすべてを既存会社(または合同会社)に取得させることにより、完全な親子会社関係を創設するM&Aの手法の1つです。

中小企業が行うM&Aの一般的な手法としては、株式交換のほかに「株式譲渡」があげられます。株式譲渡と株式交換の明確な違いは、「株式取得後も株主が資本参加するかどうか」という点です。

株式譲渡では、譲渡企業の株主が現金等と引き換えに株式を譲渡したのち、経営から去ることになります。一方、株式交換では、子会社の株主が親会社の株主となるため、親会社の株主として資本参加を続けることができます。いずれの場合も、株式交換の当事者である親会社では会計処理が必要となります。

また、株式取得の当事者はどちらの手法においても「株式を取得する会社」と「株式を渡す株主」であり、子会社化する予定の譲渡企業は基本的には対象となりません。

▷関連記事:株式交換とは?メリットから株式交換比率、株価の変動と注意点までを徹底解説

▷関連記事:株式譲渡とは?株式譲渡のメリット、デメリットについて

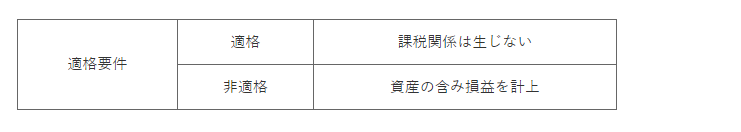

株式交換の税務と適格要件

株式交換の税務には、株式交換完全親会社と完全子会社、および完全子会社の株主の3者が関与します。完全親会社については、課税関係は生じませんが、適格・非適格の区分によって、完全子会社の株式の受け入れ価額の処理が異なります。

完全子会社については、合併など他の組織再編行為と整合性をとるため、税務上の適格要件を満たすかどうかが重要となり、これにより課税関係が生まれるかが決定します。従って、適格要件の検討が重要課題となります。

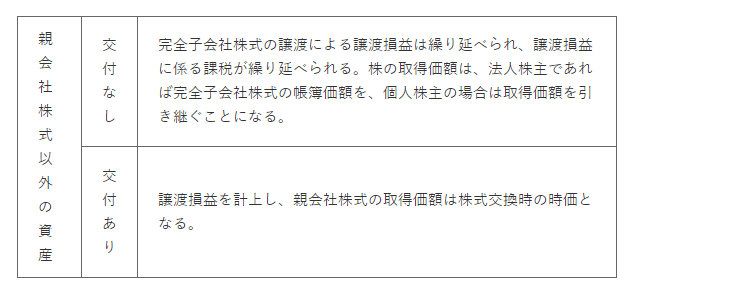

一方、完全子会社の株主に対する課税は、適格・非適格ではなく、親会社株式以外の資産を交付されたかどうかで区分します。株式以外の交付がなければ、完全子会社の株式の帳簿価額による譲渡を行ったものとして譲渡損益の計上を繰り延べ、株式以外の交付があった場合は譲渡損益の計上を行います。

完全子会社

完全子会社の株主

子会社で仕訳が必要となるケースと税務処理

株式交換で株式を譲渡し、子会社となった企業では「株主が変わる」以外の変動が起きず、資産や負債には変化がありません。そのため、通常は株式交換における仕訳処理は発生しませんが、例外的に会計処理が必要なケースもあります。子会社において仕訳を切る必要が発生するケースは以下の通りです。

株式交換前に自己株式を保有している場合

子会社となる予定の譲渡企業が、株式交換を行う前に自社の株式を保有している場合、株式交換前に自己株式を売却するか、親会社となる会社の株式と交換を行う*1かという選択肢があります。自己株式の売却は株主との間の資本取引のため、売却価額と取得価額との差額はその他資本剰余金として処理します。

合併や株式交換など、企業が結合した場合はパーチェス法*2に基づいて、自己株式の売却価額は親会社である譲受企業の株式の時価を採用します。振り替え時点での自己株式の帳簿価額ではない点がポイントです。帳簿価額と時価との差額は「その他資本剰余金」として計上します。

*1 会社法により、子会社は親会社の株式を取得してはならないとされていますが、株式交換により自己株式と引換えに親会社株式の割当てを受ける場合には、例外的に親会社の株式を取得することが認められています。(しかしその場合も、相当の時期に手放す必要があると定められています)

*2パーチェス法:合併など企業の結合に際して採用する会計処理方法の一つであり、買収される側の企業の純資産と買収金額の差額を、のれんとして計上する手法のこと。

非適格株式交換に該当する場合

株式交換では、株式取得の対価が譲受企業の株式に限定されているわけではなく、現金で取得することもあります。この場合、株式交換前の子会社について、原則として生じた売却益は課税対象となります。ただし、ある一定の要件を満たした場合には、売却益課税の対象とはなりません。これを「税制適格」といいます。

税務上において非適格である株式交換に該当する場合、株式を譲渡する子会社が保有している一部の資産は時価評価されます。しかし、会計上は時価による評価を行わないため、税務と会計の帳簿上に一時的な価額差異が発生します。この場合は、税効果会計が適用され「繰延税金資産および負債」の計上が必要となるケースもあります。

▷関連記事:M&Aで必ず知っておくべき「のれん代」を徹底解説

子会社における税務処理

子会社における税務処理は適格株式交換か非適格株式交換かで変わってくるため、こちらでは具体的なケースごとの対応方法とともに解説していきます。

適格株式交換の場合

株主の異動が生じるのみであり、課税関係は生じません。

非適格株式交換などの場合

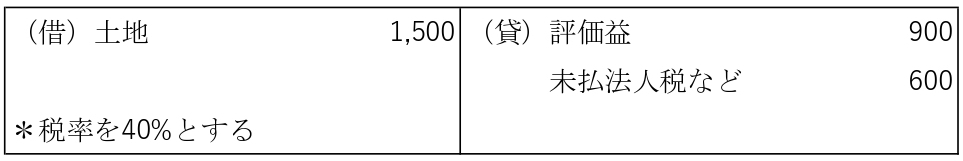

完全子会社が株式交換の直前に有する一定の資産について時価評価を行います。時価評価の対象は固定資産(土地など)、有価証券、金銭債権および繰延資産です。ただしそれぞれの資産ごとの含み損益が完全子会社の資本金などの額の2分の1や1,000万円に満たない資産であることなどの制限があります。

上記の評価益(または評価損)相当額を、完全子会社にとって非適格株式交換などがあった日の属する事業年度の益金(または損金)の額に算入します。

具体例

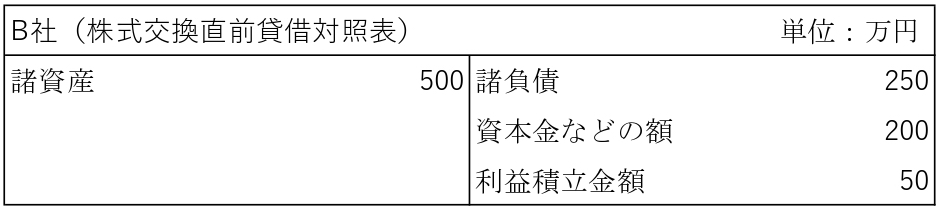

A社を株式交換完全親会社、B社を株式交換完全子会社とする非適格株式交換を行った場合は以下のようになります。

B社の税務上の仕訳

このケースは非適格株式交換であることから、B社は時価評価資産について時価評価を行います。そのため含み益1,500(土地の時価-土地の簿価)が評価益として、株式交換実施日を含む事業年度の所得を構成し、これに対して法人税などの負担が生じます。

上記の具体例では、棚卸資産、および売買目的有価証券は、時価評価の対象から除外されているため時価評価は不要です。一方、建物については、時価評価の対象であるものの、帳簿価額が1,000万円未満のため、時価評価の対象から除外されています。

子会社の株主の仕訳

株式交換において子会社の株主が行う会計処理は、取引前後の投資状況によって異なります。投資状況は交換日までに取引が継続しているか、またはすでに清算されているかによって判定されます。株主側で行う仕訳は「株式交換後の支配状況」と「受取対価の種類」に応じて、以下のように分類されます。

1.受取対価が現金等の財産のみである場合

子会社の株主が株式交換によって得た受取対価が現金や不動産等の財産のみの場合、投資は続いていないものとして、原則取引は清算されていると認識されます。子会社の株式の適正な帳簿価額と、株主が現金等の財産を受け取った時価との差額は「交換損益」とみなし、個別財務諸表に計上することが可能です。

2.受取対価が株式のみである場合

株式交換で株主が受け取った対価が株式のみの場合は、親会社を通じて子会社へ投資を続けているものとして、投資は継続されていると認識されます。この場合は原則として交換損益は認められず、交換対象の株式は簿価がそのまま引き継がれるため、会計処理における仕訳の必要はありません。

例外として、株式交換を行う前に、子会社が関係会社(子会社や関連会社)*3であった状態から、株式交換を行い、交換後の親会社が関連会社に該当しない場合には投資が清算されたと認識されます。投資が精算されたとみなされた場合、譲受企業の株式取得を時価で行ったものとして、交換損益の計上が認められます。

交換損益計上の流れとしては、株式交換の対象となった株式が消滅したのち、新株として新たに交付された株式を時価で評価し、計上された親子会社双方の差額を交換損益とすることができます。

*3関連会社:発行済株式総数の20~50%を実質的に所有して継続的で協力的な関係にあるとともに、支配関係にある会社。

3.受取対価が現金等の財産と株式の場合

株主が株式交換で受け取った対価が現金等と株式の両方ある場合でも、対価に財産が含まれていれば投資が清算されていると認識され、交換損益として認められるケースもあります。現金や資産の受け取り以外に、親会社の将来性を見込んで株式も受け取りたい場合、交換損益の判定について専門家に確認してみることをおすすめします。

株主の税務処理(親会社の株式のみ交付)

完全子会社株式の譲渡対価が、完全親会社株式または完全支配親会社株式(完全親会社を100%支配する会社の株式)のいずれか一方の株式のみであるときは、完全子会社株式の譲渡損益は繰り延べられます。この場合、株の取得価額は法人株主であれば、完全子会社株式の帳簿価額を、個人株主の場合は取得価額を引き継ぐことになります。

この場合は、次の3公式が成り立ちます。

・株式交換完全子会社の株主には、みなし配当課税は発生しません。

・株式交換完全子会社株式の譲渡損益課税も生じません。

・適格株式交換により交付を受けた株式交換完全親法人株主の取得額は、法人の場合、旧株式交換完全子法人株式の帳簿価額(個人株主の場合は取得価額)を引き継ぎます。

一方、金銭などの交付を受けた場合は、譲渡損益を計上し、親会社株式の取得価額は株式交換時の時価となります。

具体例

1)A社はB社と適格株式交換を行った。株式交換による対価はA社株式のみである。B社の株主であるX社は、B社株式を帳簿価額100で保有している。

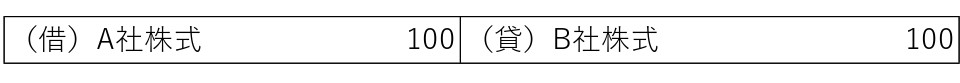

<X社の仕訳>

株式交換に該当することから、X社にみなし配当課税は生じません。また、X社に対して交付する株式交換の対価がA社株式のみであるため、X社に株式譲渡損益課税も生じません。この場合、X社におけるA社株式の取得価額は、B社株式の帳簿価値100を引き継ぐこととなります。

なお、B社の株主が個人であっても、法人株主の場合と同様、みなし配当課税および株式譲渡損益課税はありません。

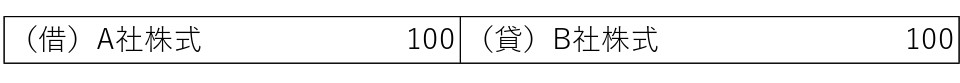

2)B社(株式交換完全子会社)は、A社(株式交換完全親会社)と非適格株式交換を行った。A社はB社に対し、A社の株式のみを交付する。B社の株主C社におけるB社株式の簿価は100。

C社の税務上の仕訳

株式交換の対価が株式のみであるため、譲渡損益は認識しません。

株主の税務処理(親会社の株式の他にも交付)

次に親会社の株式以外に金銭などを交付している完全子会社の株主の税務処理について解説します。

具体例

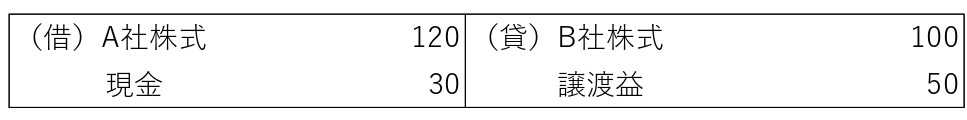

B社(株式交換完全子会社)は、A社(株式交換完全親会社)と非適格株式交換を行った。A社はB社に対し、A社株式(時価120)と現金30を交付した。B社の株主C社におけるB社株式の簿価は100。

C社の税務上の仕訳

株式交換の対価に現金が含まれているため、譲渡益50(A社株式時価120+現金30-B社株式簿価100)を認識します。

まとめ

株式交換における会計処理を任せられる優秀な社員がいたとしても、仕訳や帳簿に計上される数字は、最終的に経営者が責任を負うものとなります。経営者の方針や日々の経済活動は会計処理に反映され、数字という明確な情報となるのです。

株式交換は100%子会社化できる手法として採用しやすいものですが、株主との利害関係や受取対価の目的によっては、手続きが煩雑となる可能性もあります。経営者が自社の仕訳を理解し、社内の会計処理を逐一把握することがベストな選択を可能にします。

会社の将来にとってよりよい選択を迅速に決定するためや、株式交換における最適なプランを実行するために、さまざまなケースを扱う専門のアドバイザーに相談してみてはいかがでしょうか。

自社の企業価値を知りたい方へ

本資料では実際の事例や企業価値評価の手法をもとに「企業価値評価額100億円」の条件を紹介します。

このような方におすすめです。

・自社の企業価値がいくらなのか知りたい

・企業価値の算出ロジックを正しく理解したい

・これからIPOやM&Aを検討するための参考にしたい