会社を売るために。会社売却の方法やメリット、成功するためのポイント

高齢化や後継者問題などを受けて、M&Aによって自社の売却を行う企業が増加しています。

しかし、売却の方法やメリット、注意点などを把握している方はまだまだ多くはないでしょう。また、既に売却を検討している場合でも、どのようなタイミングで売却すべきかの判断は難しいことも多々あります。

本記事では、売却の基礎知識から、基本的な手続き、メリット、適したタイミングを解説します。

・関連記事:M&Aとは?M&Aの意味・流れ・手法など基本を分かりやすく【動画付】

会社の売却とは

会社の売却とは、株式の譲渡により経営権を譲渡することを指します。

会社を売ることで「売却益を得る」や「企業のさらなる成長が見込める」、「後継者問題を解決する」など様々なメリットが見込めます。

▷会社を売る経営者の増加

帝国データバンクの調査によると調査対象の65.1%が後継者不在と回答している様に、日本の中小企業では後継者不在が深刻な課題となっています。

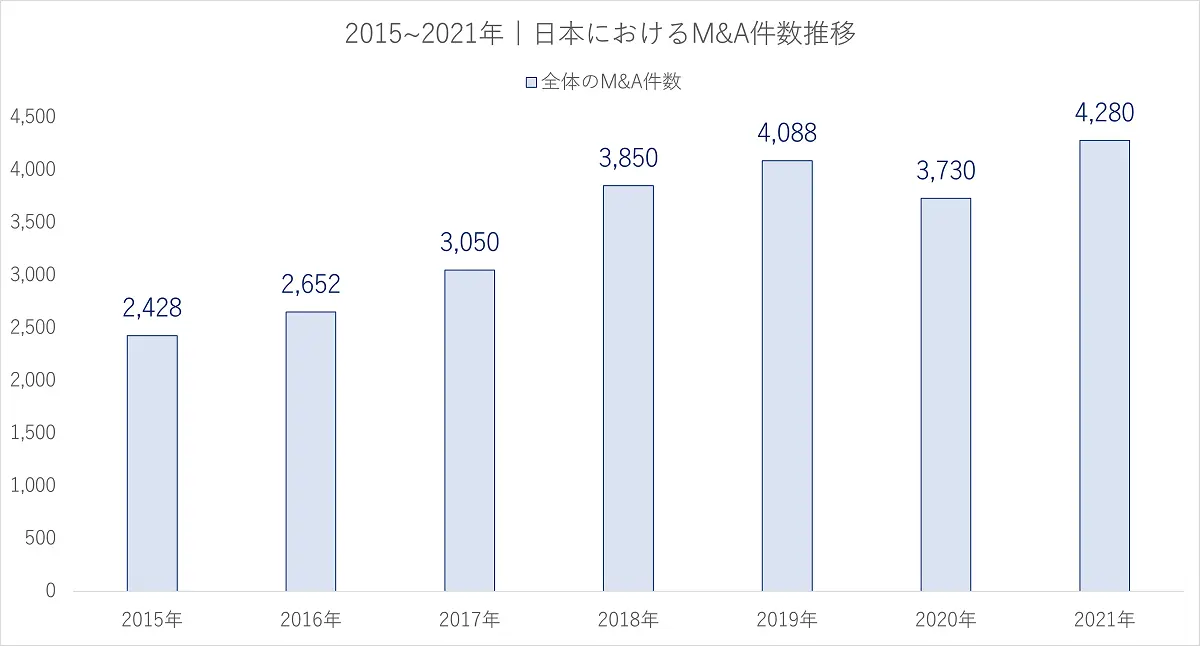

この様な背景の中、M&Aによる第三者承継を選択する経営者が増加しており、MARR Olineの調査では2021年に行われたM&Aの件数は過去最大の4,280件となっています。

関連記事:最新のM&A事例と動向

会社を売却する方法

.webp)

会社を売る際には、株式を売却し経営権を移動する「株式譲渡」がよく活用されます。

一般的に経営権は、議決権の保有割合で判断し、議決権のある株式の1/2超を保有していると経営権を持っているとみなされます。株主総会において、1/2超の議決権を持っている場合、単独で普通決議を成立させることができるためです。

▷株式譲渡とは

M&Aにおける株式譲渡は、上述のように譲渡企業の株式を譲受企業が買い取ることで、経営権を移動させる方法です。

経営資源も引き継がれることが一般的で、譲渡企業の従業員の雇用も継続されることがほとんどです。株式譲渡の手法では、譲渡企業の株式を譲受企業に渡し、対価を受け取り、株主名簿を書き換えることで、M&Aが成立します。合併や事業譲渡などの他の手法と比べて、手続きが簡易なことが特徴です。

また、株式譲渡では原則として、不動産や設備、ノウハウなどの経営資源も引き継がれます。

・関連記事:株式譲渡とは?株式譲渡と事業譲渡の違いや2つの注意事項

会社を売却するメリット

会社を売ることのメリットは主に「イグジットの達成」や「後継者問題の解決」、「企業としてのさらなる成長」などが挙げられます。

▷会社売却のメリット(1):イグジットの達成

自社を売却することで、イグジットを図ることができます。

また、株式を譲渡することで得られる譲渡対価によって、新たに事業を起こすための資金にすることもできます。以前はイグジットの方法としてはIPO(新規上場)が一般的でしたが、IPOには多くの時間が求められることや、監査など乗り越えるべきハードルが多々あります。

一方、売却は比較的短時間で達成できることや、大企業の傘下に入ることで売却後の経営基盤を安定できることなどから、イグジットの手段としても注目されるようになったのです。

▷会社売却のメリット(2):後継者問題の解決

上述の様に帝国データバンクの調査によると調査対象の65.1%が後継者不在と回答するなど、日本の中小企業にとって後継者不在が深刻な問題となっています。

少子化に加え、以前は経営者の子どもを後継者とすることが当たり前でしたが、現代では徐々に価値観が変化し、自身と同じ思いを子どもにさせたくないなどの理由から、後継者が不在となる企業が増加しています。

会社を売ることは第三者に経営権を譲渡することですので、上記の様な後継者不在の課題も解決することが可能です。

▷会社売却のメリット(3):企業としてのさらなる成長

会社を売ることで買い手企業のもと、さらに企業として成長が出来る可能性があります。

大手グループの傘下に入るなどした場合、資金面やノウハウ面、人材面や設備面などあらゆる面で補完してもらえる可能性が考えられ、さらに買い手企業が同様の事業を営んでいる場合、技術や営業販路などでシナジーを期待することが出来ます。

会社を売却するデメリット

対して会社を売ることのデメリットは「ロックアップ」と「競業避止義務」が発生することが挙げられます。

▷会社売却のデメリット(1):ロックアップの発生

ロックアップとは、会社を売った後、一定期間は売却された会社で働かなければならないことを指します。

キーマン条項とも呼ばれる取り決めとなり、売却された会社の経営陣が会社に残り新経営陣へ引継ぎを行う十分な期間の確保や、企業の事業がうまくいかなくなることを防ぐために設定されています。会社を売り、すぐに引退を考えている場合や新しい事業展開をしたい場合などにとってはネックとなりますが、ロックアップを外すことで売却金額に影響が出ることなどから、契約から外すことは難しくなっています。

▷会社売却のデメリット(2):競業避止義務の発生

競業避止義務とは会社を売却した後、売却した事業の領域に携わる事を禁止することを指します。

会社を売却した経営者が再度、同じ様な事業を展開した場合、その経営者から会社を譲り受けた企業が不利益を被る可能性があるため、同様の事業を行うことを禁止しています。

また株式譲渡ではなく、事業譲渡の場合でも会社法21条に競業避止の規定があります。会社法21条では、同一の市町村およびその隣接市町村の区域内において、譲渡日から20年間(特約を設定した場合、30年間)は同一事業を行ってはならないというものとなり、契約書に当該事項がなかったとしても注意が必要です。

会社を売却するタイミング

会社を売却するのには、時期を見定めることも重要です。

どのようなタイミングが適しているのかみていきましょう。

▷1)イグジットを目的としたバイアウトの場合

イグジットを目的に売却を進める場合は、自社にとって外部環境が良い時期、成長している段階であるとより良い条件での売却が期待できます。外部環境は事業に大きな影響を与えるため、自社にとって良い時期であることは、条件交渉などで有利に働くことがあります。

例えば、市場が飛躍的に拡大している業界であれば、譲受企業が提示する譲渡価額は高くなる傾向にあります。成長が見込まれること以外にも、法律の改正が有利に働くタイミングなども、外部環境が良い時期といえます。

また、自社が成長段階であることもイグジットを目的に売却する場合は、良い時期と判断できます。譲受企業の多くは、今後の成長が見込める企業を買収したいと考えるためです。

一方で、資金繰りが芳しくない状況となる見通しがある場合は、実際に資金繰りが不安定になる前に交渉を開始することも重要です。不安定になってしまった場合、売却は達成できても、株価などが安価に設定されるケースもあります。

▷2)業界再編が進んでいる場合

業界再編が進む業界の場合は、業界再編が完了する前に、売却を進めることが得策といえます。業界内の大手企業同士の合併などによって再編が進んでいる際は、中小規模の企業への譲り受けニーズが高まります。

そのため、譲渡価額も高く設定される傾向があったり、事業が成長局面にない場合でも売却できる可能性が高まったり、と売却側に有利になることがあります。

一方で、業界再編が進み、大手数社のシェアが高まり再編が完了した場合は、譲り受けニーズが弱くなります。つまり、業界再編が完了する前の再編が進んでいるタイミングが売却に適した時期といえるのです。

また、業界再編がある程度進むと、シェアの高い企業はスケールメリットなどによって、再編前より競争力が強化されることもあり、中小規模の企業にはより一層の競争力が求められる可能性があります。業界再編は法律の改正などによって急速に進むことがあるため、自社の関係のある業界の動向は把握することをお勧めします。

▷3)経営者の健康問題を理由とした事業承継の場合

経営者自身の高齢化や身体の不調などの健康状態を鑑みて、事業承継を検討する際は、いつ頃までに実施するのかをあらかじめ考えておくことが重要です。

M&Aでは短くとも半年、長期化する場合は数年を要することもあります。経営者の健康状態が優れない状態になってから、経営者としての業務をこなしながら、売却の手続きを進めることは体力や身体的に難しくなります。

特に、売却先の候補を見つけるマッチングには多くの時間がかかります。そのため、近い時期の売却を考えていない場合でも、事前にM&A仲介会社などに相談をして、いつ頃までに売却を実施したいのか共有しておくこともお勧めです。

また、円滑な売却を実現するためにも、自社の経営の改善を進めるとともに、M&A仲介会社などに共有する会計処理に関する書類や取引先との契約書、売却の条件の準備を進めておきましょう。

・関連記事:M&A仲介とは?仲介会社のメリットや選び方、FAとの違い【動画付き】

会社を売却する際の相場

一般的に会社を売却する際の相場は売却企業の企業価値によって決定されます。

企業の規模により相場は大きく変わりますが、大企業であれば数十億円規模、世界的な企業であれば数百億円以上となるケースも見られます。

一方、中小企業であれば数億円ほどが相場となります。また近年、増加傾向のスモールM&Aと呼ばれる個人事業主や小規模事業者の場合、数十万円~数百万円ほどで企業や事業の売却が行われています。

・関連記事:スモールM&Aとは?メリットやデメリット、押さえておきたい2つのポイント

会社を売却する際の企業価値算定

一般的に会社を売却する際の価額は、売却される企業の企業価値によって決定されます。

企業価値の算定方法はいくつかの方法がありますが、代表的な3つの方法を紹介します。

▷コストアプローチ

コストアプローチとは、企業の保有している資産および負債をベースにして株式価値を算出する方法です。売却企業の純資産を根拠にしているため、客観的に企業価値を算定しやすいです。

具体的なコストアプローチの方法としては以下の3つが代表的です。

・簿価純資産法

・時価純資産法

・時価純資産+営業権

コストアプローチの詳細は以下記事に纏めています。

・関連記事:【図解付き】企業価値評価におけるコストアプローチとは?メリット・計算方法・他の方法との違いを解説

▷マーケットアプローチ

マーケットアプローチとは、株式市場に株式が公開されている類似する企業や、同一の業界の財務指標を参照して、企業価値を算出する方法です。評価対象企業の決算書などの数値に一定の率の係数を乗じて価値を算出するため、株式市場の相場を反映させることが可能です。

マーケットアプローチの具体的な方法は以下が挙げられます。

・類似取引比較法

・類似企業比較法

マーケットアプローチの詳細は以下記事に纏めています。

・関連記事:企業価値評価の一つ、マーケットアプローチとは?よく使われる計算方法やシミュレーションも解説

▷インカムアプローチ

インカムアプローチとは、対象企業の将来にわたる収益を、リスクを加味して現在価値に割り戻すことで事業価値を算出し、企業価値を評価する手法です。

インカムアプローチの具体的な手法は以下が挙げられます。

・DCF法

・配当還元法

インカムアプローチの詳細は以下記事に纏めています。

・関連記事:【徹底解説】企業価値評価の手法の一つ、インカムアプローチとDCF法の計算方法を解説

会社の売却を成功させるために

会社の売却は多くの関係者に影響を与え、また売却が完了まで時間を要する大きな仕事です。

ここでは会社の売却を成功させるために押さえておきたいポイントを紹介します。

▷1)売却のタイミングを判断する

会社の売却の候補先が見つかりやすく、高い金額で売却が可能なタイミングは事業や会社が好調な時です。事業や会社が不調で利益が下がっているタイミングでは売却の候補先が見つからない可能性も考えられます。

会社や事業の状況を見極めつつ、会社売却のタイミングを見計らうことが重要といえます。

▷2)自社の理解を深める

会社の売却を行うためには売却候補先企業を見つけることが非常に重要な項目になります。

売却候補先企業を見つけるためには自社の強みやアピールポイントを把握し、その候補先企業に売り込むことが必要です。自社の強みやアピールポイントを上手く伝えられない場合、譲渡価額の減少や候補先企業が見つからないなどに陥る可能性が出てきます。

そのため競合他社と比較して自社がどういった強みを持っているか、市場でどの程度のシェアを持っていて、今後の見通しはどうかなど様々な観点から自社の情報を整理してみましょう。

▷3)信頼できるM&A仲介会社を選択する

中小企業の会社売却はM&A仲介会社を介することが一般的です。

会社を売却する際には税務や法務といった様々な注意点やリスクが存在するため、会社売却に精通している専門家を介さない場合、トラブルが発生したり時間を要する可能性が高まるためです。

M&A仲介会社は様々な企業が存在します。仲介会社によって強みとしている業界が異なったり、特定の地域に特化している企業もありますので、自社に最も適したM&A仲介会社を選択することが重要です。

・関連記事:M&A仲介とは?仲介会社のメリットや選び方、FAとの違い【動画付き】

会社の売却の際の注意点

会社売却の際には注意しておきたいポイントが何点かあります。

以下に纏めているので売却をご検討の方は押さえておきましょう。

1)譲渡所得に対する税金が課税される

多くの売却では、税金が課されます。ここでは、中小企業においてよく活用される株式譲渡の課税を解説します。

課税対象となる所得は、以下の計算によって算出されます。

総収入金額(譲渡価額)- 必要経費(取得費+委託手数料など)

総収入金額は、株式を売却して対価として得た金銭です。

また、必要経費として認められるものには、取得費や委託手数料などが挙げられます。取得費は、売却する株式を取得する際にかかった費用のことです。委託手数料は、M&A仲介会社などに支払った仲介手数料などを指します。

算出された課税対象の所得に20.315%(所得税および復興特別所得税15.315% + 住民税5%)を掛けた金額が課税されます。

・関連記事:【株式・事業譲渡などM&Aの税金】節税や税務、最新の税制変更を解説

▷2)必ずしも理想の譲渡額にはならない

譲渡価額は、企業価値評価やデューデリジェンスをもとに譲受企業との交渉を経て決定されます。

企業価値評価は、企業の保有している資産および負債をベースにして株式価値を算出するコストアプローチや、株式市場やM&A市場における取引価額を基準に算定するマーケットアプローチ、譲渡企業に今後見込まれる収益やキャッシュフローからリスクなどを考慮して企業価値を算出するインカムアプローチによって算出されます。

また、ブランドや技術力など形には表せない資産を指すのれん代も加味されます。のれん代は譲受企業がどういった点に、どのくらいの価値を感じるかによって異なります。

そのため、予想より高い譲渡価額が提示されることも、低い提示になることもあります。

・関連記事:M&Aの「のれん」とは?償却期間や会計処理、注意点を分かりやすく解説

▷3)従業員や経営陣の処遇

売却を進める際には、従業員や経営陣に配慮するようにしましょう。

売却の目的や今後の処遇を共有し、売却への理解を得ることが重要です。十分な理解が得られない場合、不安に感じた従業員や経営陣の退職に繋がる可能性もあります。従業員が退職すると、譲受企業が見込んだシナジー効果が得られないなど、売却の失敗の要因にもなり得ます。

雇用条件が大きく変更されることも退職の要因になり得るため、事前に譲受企業と売却後の従業員や経営陣の処遇に関して、取り決めておくようにしましょう。

また、売却は取引先に影響を与えることもあるため、重要な取引先も売却の目的や今後について共有することをお勧めします。

・関連記事:M&A後の退職金、給与、従業員の処遇はどうなる?株式譲渡と事業譲渡の退職金についても解説

会社を売る際の相談先

M&A仲介会社以外にも、M&Aを支援する代表的な業者として、FA(ファイナンシャル・アドバイザー)や会計士や税理士、弁護士などの士業事務所が挙げられます。

▷M&A仲介会社

M&Aの仲介会社は、M&Aの仲介業務を行う会社のことを指します。

譲渡企業と譲受企業の間に立ち、双方の希望を擦り合せながらM&Aの成約までをサポートします。

それぞれ会社によって特徴が異なり、一人の担当が案件獲得から成約、PMIまで行うところもあれば、譲渡企業と譲受企業ごとに担当を分けて、それぞれのクライアントの要望をすり合わせていくところもあるなど、会社によって様々です。

また、主に中小企業の案件を扱っているため、該当する分野のM&Aにおいては後述の相談先に比べて、実績のある会社が多いです。

▷FA(ファイナンシャル・アドバイザー)

FAはM&Aを検討している企業に、M&Aにおける計画の立案から成約に至る一連の助言業務を行います。

大手証券会社や投資銀行などが該当し、中小企業を対象とした案件は基本的には取り扱わず、大手の上場企業や大規模の案件を対象にアドバイザリー業務を提供するのが特徴です。

その役割は、契約を結んだ譲渡企業または譲受企業の利益の最大化のサポートや専門知識を生かした法務・財務・税務面への助言や戦略立案、交渉への参加などがあげられます。

▷会計士や税理士、弁護士などの士業事務所

会計士や税理士、弁護士などの士業事務所は、M&Aのプロセスにおける財務や法務といった分野で専門的な知識を持っているのが強みです。

特に、M&Aの中で最難関ともいわれるデューデリジェンスについては、譲受企業からこれらの士業事務所に委託することが一般的です。

まとめ

企業の成長を考えるうえで、自社の売却、事業の整理などの組織再編などは有効な方法といえます。

しかし上述のように、売却をするタイミングの見極めや手続きには、業界全体を俯瞰して見ることや、法律などの専門知識が欠かせません。

また売却をサポートしてくれる専門家も重要な存在になります。会社の売却を成功させるためにも、売却に関する知識や注意事項を把握し、事前準備を進める様にしましょう。

自社の企業価値を知りたい方へ

本資料では実際の事例や企業価値評価の手法をもとに「企業価値評価額100億円」の条件を紹介します。

このような方におすすめです。

・自社の企業価値がいくらなのか知りたい

・企業価値の算出ロジックを正しく理解したい

・これからIPOやM&Aを検討するための参考にしたい